来源:中国基金报

【导读】百多安IPO终止,上市前分红

中国基金报记者 卢鸰

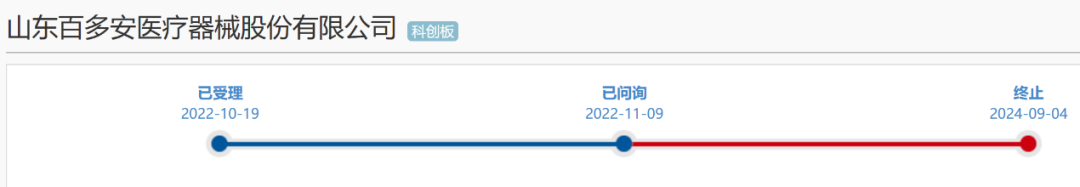

上交所9月4日公告,因山东百多安医疗器械股份有限公司(以下简称百多安)及其保荐人撤回发行上市申请,上交所决定终止对其在科创板IPO的审核。

销售人员数量远高行业平均值

据招股书披露,百多安是一家致力于将医用材料改性技术应用于植介入医疗器械的国家级高新技术企业。此次拟发行不超过2052万股,计划募资7.6亿元,将分别用于“医用导管产业化升级项目”、“研发中心建设项目”等。

值得注意的是,百多安因其2021年销售费用和管理费用增幅较大,受到上交所关注问询。

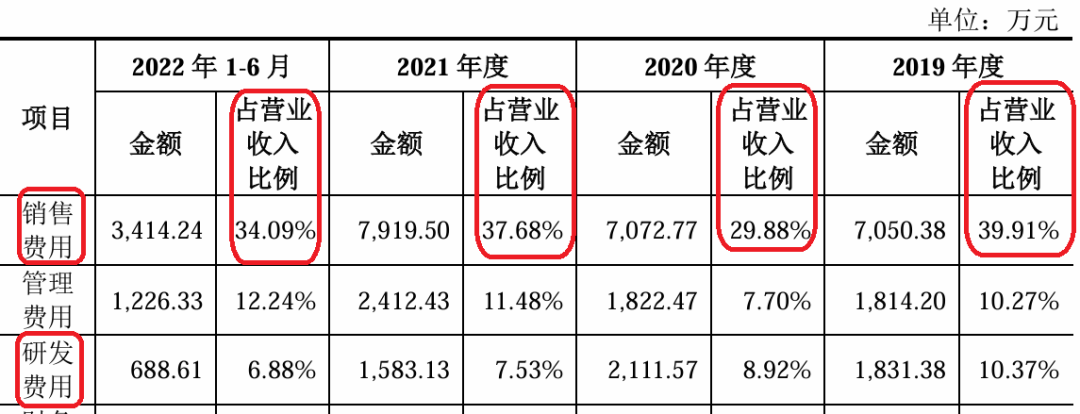

招股书显示,2019年至2022年上半年,百多安的销售费用分别为7050.38万元、7072.77万元、7919.5万元、3414.24万元,2019年占营收比例逼近40%。同期,其管理费用分别为1814.2万元、1822.47万元、2412.43万元、1226.33万元,占营收比例由报告期初的10.27%,上升至报告期末的12.24%。

而百多安的研发费用占营收的比例,则从2019年的10.37%下降至2022年上半年的6.88%,其研发费用总额远低于同期的销售费用。

2021年-2023年,百多安的销售人员分别为190人、155人、145人,而在同期,行业平均值为102人、105人、100人。

对此,百多安的解释是,不同于骨科、人工硬脑膜等成熟细分领域,行业内取得PICC产品注册证并开展规模化销售的企业较少,公司需搭建一支规模相对较大的销售团队深入各大城市及基层市场,进行持续的市场教育,开拓经销商渠道。

上市前分红

招股书显示,2019年-2022年上半年,百多安分别实现归母净利润3132万元、4156万元、4290万元,1846万元,合计约为1.34亿元;分别实现扣非归母净利润2321万元、2672万元、3304万元、1754万元,合计约1亿元。

2019年、2021年、2022上半年,百多安现金分红金额分别为3000万元、4539万元、2031万元;合计9570万元,分别约占该时段归母净利润的71.42%、扣非归母净利润的95.7%。

2019年-2021年,百多安三年现金分红金额为7539万元,约占同期归母净利润的64.99%、扣非归母净利润的90.86%。

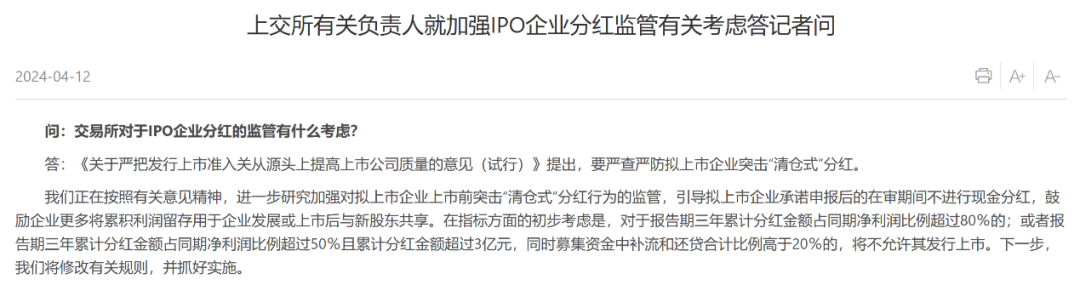

2024年4月12日,上交所有关负责人在答记者问时称,“对于报告期三年累计分红金额占同期净利润比例超过80%的;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%的,将不允许其发行上市。”

特别是在申报上市前的2021年度和2022年上半年,百多安合计分红6570万元,占该时段净利润的107.07%,可以说是上市前的突击分红。

而按照百多安的IPO募资规划,拟用2亿元补充流动资金。也就是说,公司一边在上市前夕突击现金分红,一边又通过IPO募资来补充流动资金。

编辑:舰长

审核:木鱼

发表评论