炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文|朱玥(金麒麟分析师) 雷云泽

美国现行新能源关税主要集中在光伏“双反”以及锂电“301”关税,目前对东南亚四国开始征收“双反”税,锂电池则从7.5%提升至25%。特朗普整体对关税、IRA等问题态度较为负面,但近期有所缓和。美国光伏、储能需求较为旺盛,且美国本土光伏电池、磷酸铁锂电池产能缺口较大,无法满足美国未来需求。对加征关税,可通过进口东南亚四国以外的中企海外产能解决需求。但若取消IRA补贴则对终端需求影响较大。我们认为需求核心在IRA补贴带来的终端经济性,取消IRA补贴的难度较大,单一依靠关税难以削弱美国光伏、储能对中国供应链的依赖。

特朗普整体对关税、IRA等问题态度较为负面,但近期对新能源态度有所缓和。

特朗普及其顾问团队曾将 IRA 称为一项有害的立法,并声称撤销IRA未动用资金并取消税收抵免。但近期特朗普关于新能源的言论有所缓和,随着马斯克公开支持特朗普竞选,特朗普态度亦有所转变。总统若想废除前任总统的法案流程较长,IRA取消难度大,但可能动用总统特权,对部分条款暂缓实施。

美国光伏、储能需求较为旺盛,且高度依赖中国供应链。

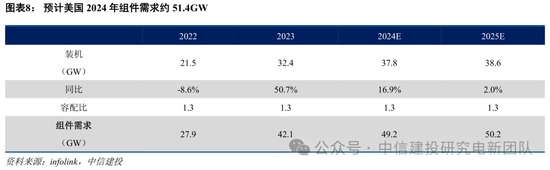

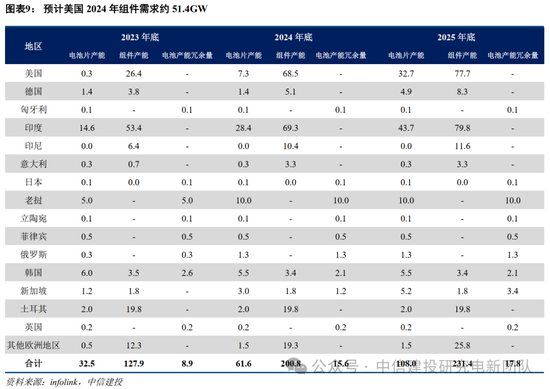

根据美国光伏协会,预计美国24-25年光伏装机规模约37.8/38.6GW,对应组件需求量为49.2/50.2GW。除去东南亚四国、中国光伏电池产能,全球电池冗余产能有限,缺口较大。储能方面,我们预测美国2024、2025、2026年储能电池需求有望达到70GWh、110GWh、130GWh。目前美国储能电池主要由国内供应商满足,美国本土产能未来也难以满足需求。

美国政策影响:关税增加影响相对不大,IRA补贴若取消则对终端需求产生较大影响。

对锂电而言,中国对美直接出口电动车、动力电池较少;储能电池美国对中国铁锂依赖较强,后续可能从中国企业海外产能进口。对光伏而言,后续可能主要通过东南亚四国以外的海外组件及美国本土的组件产能满足当地需求。但若取消IRA补贴,则对终端光伏、储能电站初始投资影响较大,从而影响终端需求;另外取消补贴也将影响本土产能。

总结:需求核心在IRA补贴而非关税,预计对中国仍将保持强依赖。

我们认为需求的核心在IRA补贴带来的终端经济性,目前来看,新任总统取消IRA补贴的流程较长、难度较大。美国光伏、储能供应链高度依赖中国,因此关税增加短期难以导致中国供应链被取代,特别在储能电池等美国本土产能和盟国供应商缺乏有效供给的情况下,大幅度增加关税亦可能是难以做出的选择。

美国现行光伏、储能关税政策主要为“双反”、“201”、“301”等

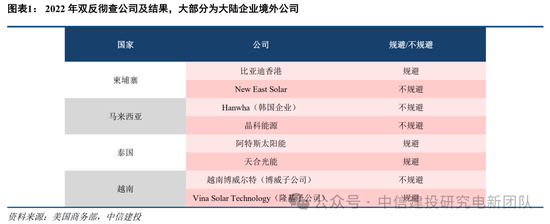

美国目前在光伏以及储能方面的主要政策为“双反”,“201”以及“301”。双反的第一轮是2012年德国Solar World美国分公司联合其他6家生产商向美国商务部提出的“反倾销(AD)”以及“反补贴(CVD)”的要求。而2022年第二轮双反的核心则是美国商务部针对东南亚四国的八家公司进行彻查,其中七家都是中国大陆企业的境外分公司。

在新一轮双反政策的影响下,中国光伏企业的反倾销税以及反补贴税均被要求增长,主要税针对中国光伏公司和东南亚参与规避活动的公司。最新的反倾销税和反补贴税税率分别为36.5%和8.47%。美国对四个东南亚国家也同样征收反倾销和反补贴税,预计税率将在70.36%至271.28%之间,主要影响反倾销税。

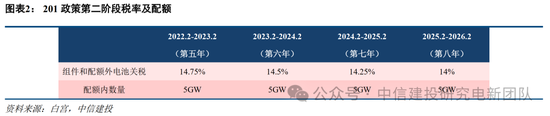

201则是根据美国1974年《贸易法》第201条,也被称为“逃避条款”(escapeclause)调查。简单来说,如果ITC认为某产品不断进口到美国,致使对生产它的替代品的国内工业遭到损害威胁,那么总统应采取一切适当可行的行动来保护本国经济。

在第一个为期四年的201措施实施之后,经调查,ITC决定将期限延续四年至2026年,每年光伏电池享有5GW的免税配额,从2022年开始,光伏电池与组件的税率为14.75%,逐年下调0.25%至2026年。2024年5月,美国正式取消双面组件的关税豁免。

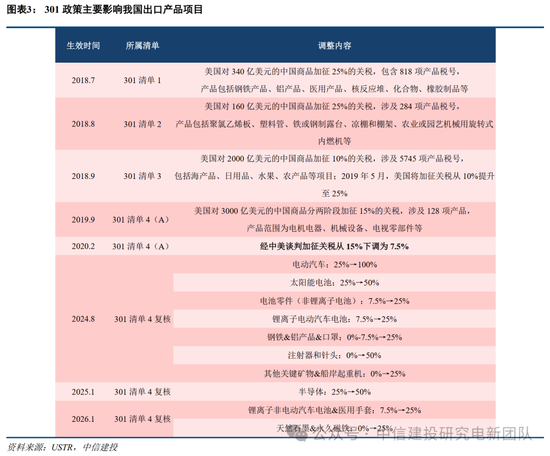

301则是指美国《贸易法》第301条,是美国保护自身贸易的主动性条款。目的是为平衡进出口贸易的顺逆差,以避免国内产业遭受国外竞争压力影响,主要方法包括对进口产品设定高关税、限定或减少进口配额等经济政策。

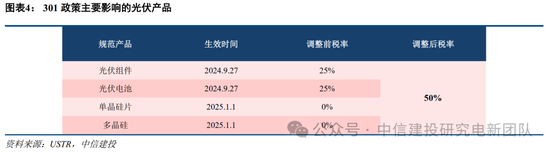

在光伏方面,光伏组件以及光伏电池的税率由25%调整为50%,生效日期为9月27日;而单晶硅以及多晶硅将在从明年的1月1日起开始征收50%的关税。

在电池方面,USTR针对我国出口的所有电池及零件均将关税从7.5%提升至25%,而其中电池零件(非锂)以及锂离子电动车电池的税率调整从8月开始,锂离子非电动汽车电池的税率从2026年1月开始。

在本次税率上调前,美国已对中国进口电池、组件设立诸多重贸易壁垒,近年来从中国直接输往美国的电池、组件体量已大幅减少。

特朗普此前对新能源态度偏负面,但近期已有所好转

2023年,时年78岁的特朗普再次参与美国大选辩论,其针对能源经济的立场引起了广泛关注。尽管他依然坚持对新能源的质疑,但与12年前的“气候变换是一个笑话”相比,他的观点已有所变化。

(1)特朗普曾较为支持传统化石能源

早在2017年,特朗普发布了“美国第一能源计划”,旨在促进美国本土石油开采和影响国际油价。他认为,只有掌握核心能源(石油),才能在全球舞台上拥有说服力。为此,特朗普在其任期内采取了一系列措施,包括减少企业所得税、放松中小银行监管、废除多项环境法规,以及退出《巴黎气候协定》。

(2)特朗普对IRA等气候法案整体持负面态度,曾发表废除IRA等言论

特朗普及其顾问团队曾将 IRA 称为一项有害的立法,称其为阻碍经济发展,并称如果他重返总统职位,将在上任第一天撤销IRA的未动用资金,并取消新能源税收抵免,特别是与电动汽车(EV)相关的税收抵免。

对光伏:2018年,特朗普在上一任期内对进口光伏电池和组件征收了30%的关税,旨在保护美国本土光伏制造业。这一政策虽然初衷是支持国内生产,但也导致了光伏项目成本上升,减缓了可再生能源的部署。此外,特朗普的第二任期竞选提议包括对所有美国贸易伙伴提高10%的关税,对中国进口商品则征收高达60%的关税 。

对海风:特朗普对海上风电行业的看法在最近的竞选活动中表现得非常明确且强烈的反对。他对海上风电项目进行了猛烈抨击,称这些项目会导致鸟类和鲸鱼的死亡,并承诺如果他再次当选,将在第一天发布一项行政命令,停止所有海上风电项目的开发。

(3)特朗普近期对新能源的言论有所缓和

近期特朗普关于新能源的言论有所缓和,比如今年9月,特朗普在电视辩论中明确表示自己是“太阳能的忠实支持者”。并且,随着马斯克公开支持特朗普竞选,特朗普态度亦有所转变。8月4日他在一次集会上表示将“支持电动汽车”,并强调电动车应是市场的一部分,而不是全部。

2024年10月11日,特朗普在社交媒体X上表示:“我将在12个月内将能源和电力价格减半。我们将认真加快环境审批,迅速将我们的发电能力翻一番。”这一表态体现了他对降低能源成本的关注。

(4)特朗普近期表示提高关税以保护美国经济

2024年10月15日的公开会议上,特朗普表示,如果他成功当选,将征收全美历史最高的关税,提议对来自中国的商品征收60%的关税,对其他所有进口商品征收最高达20%的关税。

美国现行体制下,总统不能随意使用行政权对法案进行修改

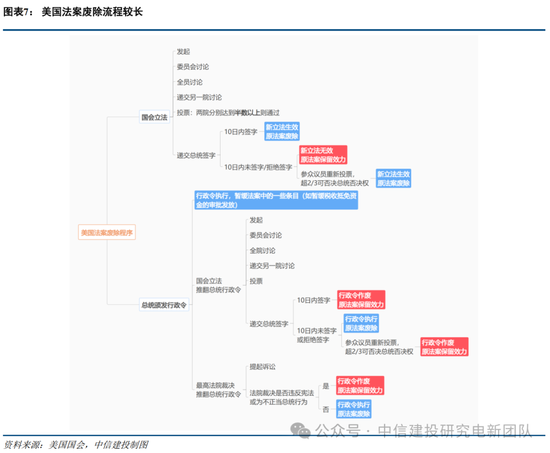

新总统若想废除前任总统的法案流程较长,有以下两种途径:

(1)国会立法废除法案:

由众议院草拟法案,经由委员会、全院、参议院讨论后,如果参众议院投票均超过半数,即可递交总统,10日内总统签字代表立法生效,原法案废除。若总统拒绝签字或未签字,则立法不生效,原法案依然保留效力;参众议院可再次投票表决,超过三分之二时可以否决总统的否决权,立法生效,原法案废除。

(2)发布行政令暂缓:

现任总统可直接颁发行政令暂缓法案中的一些条目(如暂缓税收抵免资金的审批发放),但国会和最高法院有权废除总统的行政令(流程和废除法案类似),以保护现行法案;最高法院在裁决行政令违法宪法或是不正当总统行为后也可以推翻行政令,法案依然保留效力。

因此,美国宪法赋予总统行政权,但是在三权分立的制度下,总统并不能随意使用行政权对法案进行修改。

美国光伏组件、储能电池对外依赖性强

(1)美国光伏组件需求较旺盛,对外依赖性强

ITC补贴支持下,美国预计在2035年实现100%清洁电力目标,美国光伏协会预计2034年太阳能装机总量将达670GW以上。根据美国光伏协会,预计美国24-25年光伏装机规模约37.8/38.6GW,对应组件需求量为49.2/50.2GW。

如果东南亚产能受“双反”限制,后续海外电池会随之紧缺。根据Infolink,美国本土电池产能较为紧张,24年电池产能仅为7.3GW,有较大供给缺口。除去东南亚四国、中国电池产能,全球电池冗余产能有限,2024年预计电池片冗余产能约15.6GW。

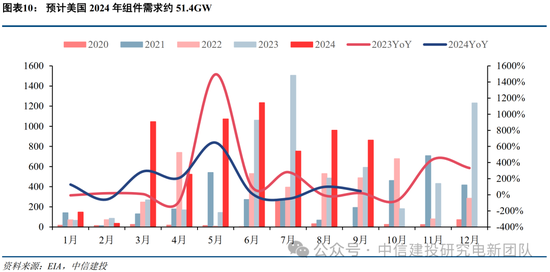

(2)美国储能装机增长迅速,pipeline储备充足

根据EIA数据,2024年9月美国新增表前装机862.2MW/2605.8MWh,功率规模同比增长45.5%,1-9月共新增并网6636.3MW,同比增长51.6%。

明年新增装机有望过50GWh,pipeline高增:woodmac预测2024年美国新增装机11GW/36.7GWh,目前美国大储在建规模为6.1GW(上半年大储装机3.77GW),可支撑全年装机。2026年加征关税预期下,明年美国储能有望开启抢装节奏,保守预计美国2025年新增装机50GWh以上。根据ACP,美国储能pipeline2024Q2已增至33.4GW,其中前期推进项目容量增长了69%,在建项目容量增长了46%,ACP认为该趋势能够维持3-5年。

(3)美国磷酸铁锂储能电池产能缺乏,高度依赖中国产能,且美国本土产能未来也难以满足美国需求

根据我们的预测,美国2024、2025、2026年储能装机需求分别有望达到45GWh、80GWh、100GWh,考虑电池出货到储能装机的时间差,2024-2026年美国储能电池需求有望达到70GWh、110GWh、130GWh。目前美国储能电池主要由宁德时代、比亚迪、远景等国内供应商满足,未来远景等供应商美国产能有一定释放,但难以满足美国需求缺口。后续面对关税加征,有可能从国内企业的海外工厂进货,如宁德欧洲工厂、亿纬马来西亚工厂等。

美国政策影响:关税——主要对成本有一定影响,但在供应链高度集中于国内的情况下影响不大

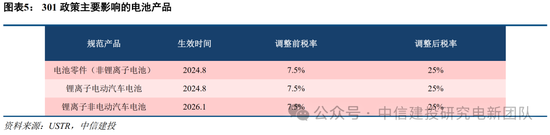

(1)目前电动汽车、动力电池加征关税已经生效,非动力(储能、消费)电池2026年1月1日生效

根据美国商务部,目前加征关税已经生效的商品包括,电动汽车25%→100%,动力电池7.5%→25%,电池零部件7.5%→25%,关键矿物(除天然石墨以外)0%→25%,太阳能电池(无论是否组装成模块)25%→50%。

而2026年1月1日生效的商品包括,非动力电池(如储能/消费)7.5%→25%,天然石墨:0%→25%。

(2)对于电动汽车的影响:中国对美出口极少,影响较小

预计只影响吉利旗下极星2这一款车,2023年中国出口美国电动乘用车1.1万辆,为极星1&2,#2024年1-8月总销量0.46万辆,在美国市占率仅0.45%,在吉利全球电车销量中占比仅0.6%。且吉利具备美国工厂,后续可实现本土生产(目前极星3已规划本土生产)。因此关税提升对中国整体出口销量影响极小。

(3)对动力电池:影响较为有限

由于IRA本身对补贴的限制,车用电池直接出口美国的仅宁德给tesla和ford供的少量铁锂电池,预计今年规模在10GWh以内,仅占总出货的2%。短期看关税增加主要由客户承担,不影响国内供应链盈利。

(4)对储能电池(非动力):短期影响小,后续关注替代产能落地情况

预计美国2026年装机需求100GWh,出货有望突破120GWh。目前美国对中国铁锂电池依赖较强,少部分企业如Fluence开始在美国生产电池模组,但不改变电芯依赖中国进口现状,预计后续替代难度大。

(5)对电池零部件及关键矿物:影响有限

美国当前本土产能仅63GWh(主要系松下、LG、三星),短期内中国负极/电解液/隔膜/三元正极/铁锂正极占比全球90%/80%/85%/60%/100%,IRA政策下能更换供应链的都已经实施(25年60%的本土组件和50%的关键矿物),后续替代难度较大,且中国产业链可以通过海外工厂供货避免风险。

(6)对光伏:重点关注东南亚双反调查

美国目前光伏关税主要包括双反、201、301关税,其中双反为核心观察指标。目前美国商务部在针对东南亚进行双反调查,反补贴初裁税率较低(此前已有预期),反倾销预计11月底公布初裁结果(税率预计在70%-270%),对东南亚出口美国影响较大。201关税针对所有国家收取,单面、双面组件税率均为14%+,非主要矛盾。而301关税仅针对中国大陆收取,9月加征50%,但因对美出口主要借道东南亚,对中国企业没有实质影响。

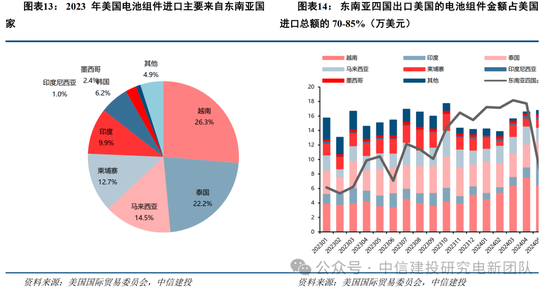

目前,美国进口电池组件主要来自亚洲国家,其中越南(26.3%)、泰国(22.2%)、马来西亚(14.5%)、柬埔寨(12.7%)、印度(9.9%)占比最高,合计占美国进口的85.6%。东南亚四国是美国电池组件进口的重要来源。2022年以来东南亚四国出口美国的电池组件金额占美国进口总额的70-85%,2023年四国合计占比达75.7%。

目前东南亚双反已经在预期内,反规避初裁税率大概率较高,后续可能主要通过东南亚四国以外的海外组件及美国本土的组件产能满足当地需求。关税方面后续重点关注特朗普会不会对东南亚四国以外的地区加征关税。

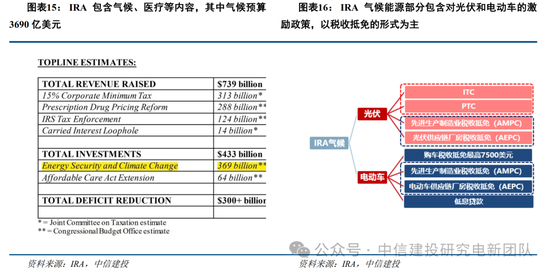

美国政策影响:IRA补贴——对项目经济性和终端需求产生影响,若取消则影响较大

美国《Inflation ReductionAct of 2022》(简称IRA) 是于8月16日正式签署的激励性法案,涵盖气候、医疗等领域,有效期为2023年1月1日-2032年12月31日,预计将带来7390亿美元的收入提升、4330亿美元的投资以及削减3000亿美元以上的联邦赤字。

IRA法案计划投入3690亿美元用于气候政策,支持投资国内能源生产和制造业,包括光伏产业链、电动车产业链企业。政策形式主要以财政性的税收抵免激励为主,致力于到2030年将碳排放减少约40%。

(1)对光伏:若取消将给美国光伏需求和本土光伏制造产生较大冲击

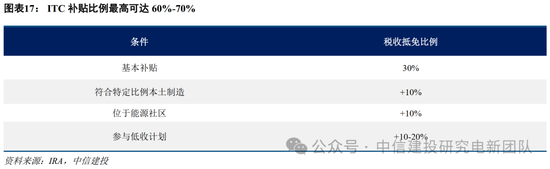

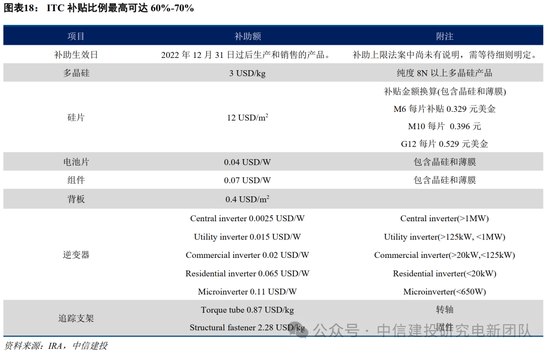

IRA法案在光伏方面主要有以下几点支持政策:1)延长ITC抵免期限,并将基础抵免比例由26%上调至30%(非户用项目需满足劳工条件),并在满足特定条件后,抵免比例能够分别有一定上调。2)对美国本土的硅料、硅片、电池、组件、背板、逆变器、跟踪支架项目按产出给予一定补贴。

若特朗普上台取消IRA法案,

1)光伏电站ITC补贴可能面临取消风险,从而影响终端需求

目前ITC补贴额度在电站初始投资的30%-70%,如果取消对美国光伏需求影响较大。(但ITC补贴是运营期每年按税收抵免返还,不是一次性补贴,因此对IRR相对影响幅度预估可能在20%-30%。)

2)美国本土制造补贴也面临取消风险,从而影响本土产能

目前美国本土光伏产能以组件为主,当前规划体量大约在60GW,阿特斯已建成5GW,单瓦补贴额度7美分,补贴如果完全取消对美国当地工厂盈利影响较大。

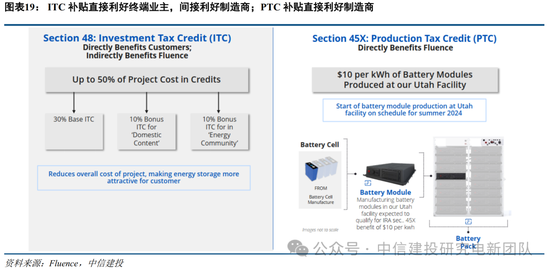

(2)对锂电和储能:客户已开始转向本土制造电池和组件

2023年5月12日,美国IRA本土制造激励的初步指导细则发布,若满足美国制造要求,则可在基础ITC上,获得额外10%抵免比例:1)重要结构部件的钢铁需要在美国制造;2)制成品,如储能中的电池、PCS和系统集成中美国本土制造原材料占比须超过40%(以金额计算),2025-2027年该比例将每年提升5%,至55%为止。PTC则为美国本土制造的电池模组提供10美元/kWh补贴。

受此影响,目前美国储能集成商Fluence已转向在美国有产能的AESC(远景能源),并建设犹他州电池模组(module)工厂,以获取额外的10%本土制造补贴和10美元/kWh的PTC补贴。

若取消IRA,则对美国终端业主储能需求,本土电池、电池零部件等制造产能将产生较大影响。

总结:美国光伏、储能供应链高度依赖中国,需求核心在IRA补贴而非关税

我们认为需求的核心在IRA补贴带来的终端经济性,目前来看,新任总统取消IRA补贴的流程较长、难度较大。美国光伏、储能供应链高度依赖中国,因此关税增加短期难以导致中国供应链被取代,长期则有望从中国企业的海外工厂进货,中长期仍将保持对中国企业供应链的依赖。

1)需求方面:国家基建政策变化导致电源投资规模不及预期;电网投资规模不及预期;新能源装机增速下降导致对电力设备需求下降;全社会用电量增速下降等;两网招标进度不及预期;特高压建设推进进度不及预期。

2)供给方面:铜资源、钢铁等大宗商品价格上涨;电力电子器件供给紧张,国产化进度不及预期。

3)政策方面:新型电力市场相关支持力度不及预期;电价机制推进进度低于预期;电力现货市场推进进度不及预期;电力峰谷价差不及预期。

4)国际形势方面:能源危机较快缓解、能源价格较快下跌;国际贸易壁垒加深。

5)市场方面:竞争格局大幅变动;竞争加剧导致电力设备各环节盈利能力低于预期;运输等费用上涨。

6)技术方面:技术降本进度低于预期;技术可靠性难以进一步提升。